COMBO CARREIRA BANCÁRIA COM 9 APOSTILAS POR APENAS R$ 28,90 CLIQUE AQUI!!

![]() Produtos bancários: Previdência

Produtos bancários: Previdência

Previdência Privada

A previdência privada, também conhecida como Previdência Complementar, é uma opção de investimento para complementar a aposentadoria.

Caso preferir, no vídeo abaixo tem esta postagem em áudio e vídeo

Temos dois tipos de planos:

VGBL (Vida Gerador de Benefício Livre): É um plano de seguro de pessoas.

PGBL (Plano Gerador de Benefício Livre): É um plano de previdência complementar aberta.

Nestes dois planos você faz contribuições em dinheiro durante um tempo determinado para ter direito a um benefício no final do contrato. Você escolhe no final do contrato se quer receber todo o dinheiro aplicado à vista ou em forma de renda mensal vitalícia ou por um período previamente estabelecido no contrato;

VGBL (Vida Gerador de Benefícios Livres) e PGBL (Plano Gerador de Benefícios Livres) são aqueles por sobrevivência (de seguro de pessoas e de previdência complementar aberta, respectivamente) que, após um período de acumulação de recursos (período de diferimento), proporcionam aos investidores (segurados e participantes) uma renda mensal – que poderá ser vitalícia ou por período determinado – ou um pagamento único. O primeiro (VGBL) é classificado como seguro de pessoa, enquanto o segundo (PGBL) é um plano de previdência complementar.

A principal diferença entre os dois planos reside no tratamento tributário dispensado a um e a outro. Em ambos, o Imposto de Renda incide apenas no momento do resgate ou recebimento da renda. Entretanto, enquanto no VGBL o Imposto de Renda incide apenas sobre os rendimentos, no PGBL o imposto incide sobre o valor total a ser resgatado ou recebido sob a forma de renda.

No caso do PGBL, os participantes que utilizam o modelo completo de Declaração de Ajuste Anual do Imposto de Renda da Pessoa Física – IRPF podem deduzir as contribuições do respectivo exercício, no limite máximo de 12% (doze por cento) de sua renda bruta anual. Os prêmios/contribuições pagos a planos VGBL não podem ser deduzidos na Declaração de Ajuste Anual do IRPF e, portanto, este tipo de plano seria mais adequado aos consumidores que utilizam o modelo simplificado de Declaração de Ajuste Anual do IRPF ou aos que já ultrapassaram o limite de 12% (doze por cento) da renda bruta anual para efeito de dedução dos prêmios e ainda desejam contratar um plano de acumulação para complementação de renda.

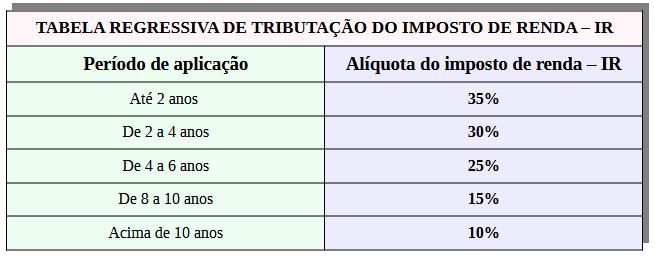

No PGBL e no VGBL, pela tabela regressiva do imposto de renda (IR), as contribuições com prazo de permanência superior a 10 anos são tributadas à alíquota de 10%, sem compensação na declaração anual.(caiu em concurso – Ano: 2018 Banca: IADES Órgão: IGEPREV-PA);

Em ambos o imposto de renda incidirá no momento do resgate ou recebimento da renda, sendo que o PGBL o imposto incide sobre o total a ser resgatado ou recebido sob forma de renda e o VGBL você pagará o imposto de renda apenas sobre os rendimentos;

Qual é a rentabilidade do VGBL e do PGBL? Existe garantia de rentabilidade mínima?

Uma das principais características, tanto do VGBL quanto do PGBL, é a ausência de rentabilidade mínima garantida durante a fase de acumulação dos recursos (período de diferimento), sendo a rentabilidade idêntica à do fundo onde os recursos estão aplicados.

COMBO CNU - 2024 COM 8 APOSTILAS POR APENAS R$ 29,90 - SAIA NA FRENTE!!

Como é feito o cálculo da renda mensal?

Para o cálculo do valor a ser pago na forma de renda mensal, a empresa considerará o montante acumulado na provisão, ao término do período de acumulação, as tábuas biométricas de sobrevivência (tabelas que informam a probabilidade de sobrevivência, de acordo com a idade) e a taxa de juros contratadas. O valor do benefício pago sob a forma de renda será atualizado anualmente pelo indexador adotado no regulamento do plano, podendo haver, durante o período de pagamento da renda, o repasse de excedentes financeiros (valores dos rendimentos obtidos com a aplicação da provisão matemática de benefícios concedidos que superem a tábua biométrica e a taxa de juros contratadas).

Os planos VGBL e PGBL permitem resgate ou portabilidade dos recursos acumulados?

Sim. Durante o período de acumulação, é possível solicitar, independentemente do número de prêmios/contribuições pagos, o resgate (saque) ou a portabilidade (transferência para outro plano), parcial ou total, dos recursos acumulados na provisão matemática de benefícios a conceder, respeitados os prazos de carência e os intervalos previstos no regulamento. Destaca-se que as portabilidades só poderão ser feitas entre planos da mesma espécie – entre planos de seguro de pessoas com cobertura por sobrevivência ou entre planos previdenciários, não sendo possível a portabilidade de um plano VGBL para um PGBL, ou vice-versa. Deverá ser observado, adicionalmente, que a portabilidade somente se dará entre planos que estejam sujeitos a um mesmo regime tributário – entre planos estruturados no regime de tabela progressiva ou regressiva, não sendo possível a portabilidade entre planos que possuam regimes distintos.

Fonte: SUSEP – Superintendência de Seguros Privados

Imposto de Renda e Previdência Privada

Além de escolher entre as modalidades PGBL e VGBL, é preciso ter em mente na hora da contratação a diferença entre as duas tabelas de tributação do IR: progressiva e regressiva.

Na previdência privada existem dois tipos de modelos de tabelas de tributação para que o cliente opte, independentemente se é PGBL ou VGBL: progressiva e regressiva.

A progressiva é indicada para objetivos de curto prazo ou para um volume menor de recursos. Já a regressiva é recomendada para metas de longo prazo com uma soma maior de dinheiro.

Tabela progressiva

A tabela é indicada para pessoas que investem valores menores devido à isenção de Imposto de Renda para aplicações até R$ 22.847,76 por ano. A partir desse valor, as alíquotas vão progredindo até o percentual de 27,5%.

Tabela regressiva

Quanto mais tempo deixa aplicado, menor é o percentual do imposto pago

No próximo vídeo falarei sobre Produtos bancários: Consórcio

AVANÇAR PARA PRODUTOS BANCÁRIOS: CONSÓRCIO

VOLTAR PARA PRODUTOS BANCÁRIOS: CAPITALIZAÇÃO

COMBO INSS COM 8 APOSTILAS POR APENAS R$ 26,90 COMECE A SE PREPARAR!!!