![]() Dinâmica do Mercado: Operações no mercado interbancário.

Dinâmica do Mercado: Operações no mercado interbancário.

Mercado Monetário Interbancário – MMI

Caso preferir, no vídeo abaixo tem esta postagem em áudio e vídeo

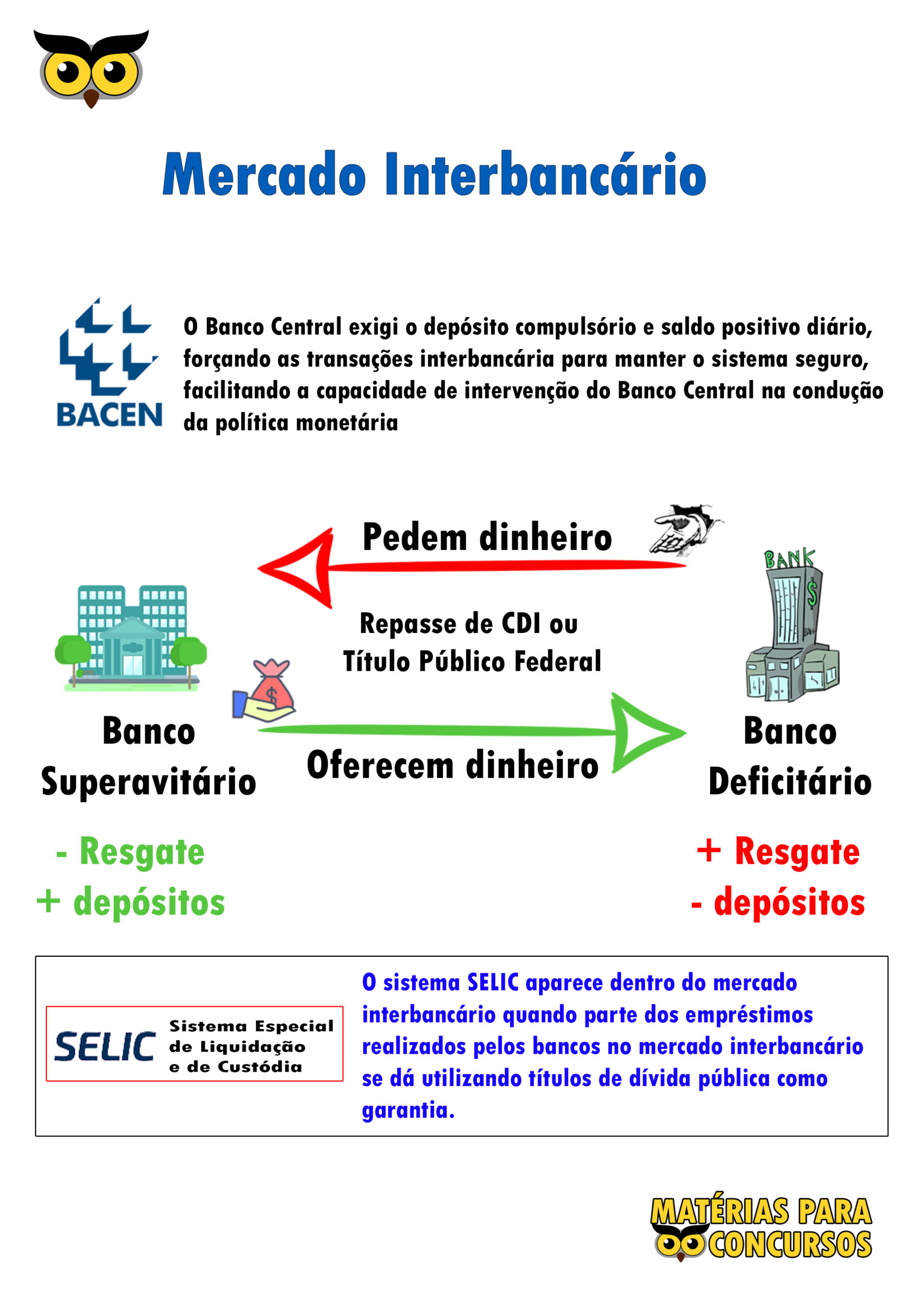

O Mercado Monetário Interbancário (MMI) é um mercado organizado entre bancos, os quais realizam entre si operações de financiamento à vista e a prazo (geralmente curto prazo) com alta liquidez e baixo risco. Neste tipo de operações, os bancos superavitários cedem fundos, ou seja, emprestam aos bancos que se encontrem deficitários. Estes empréstimos têm um prazo mínimo de 1 dia e máximo de 1 ano. A taxa de juros é definida entre os bancos que estão negociando.

As instituições podem trocar fundos entre si, no âmbito do Mercado Monetário Interbancário, cujo objetivo é orientar a oferta e a procura de fundos entre elas, flexibilizando a gestão das respectivas tesourarias. Desempenha um papel importante no contexto do sistema financeiro, facilitando a capacidade de intervenção do Banco Central na condução da política monetária, atuando a nível da compra e venda de fundos para absorver ou ceder liquidez. (Fonte: Banco de Cabo Verde)

Estes empréstimos entre os bancos são feitos para evitar pegar dinheiro com o governo que cobra juros altos ou por que estão com dinheiro sobrando sem rendimentos, ou seja, os bancos que estão superavitários (reservas em excesso) emprestam para os bancos que precisam de dinheiro (deficitários);

Overnight: Se o empréstimo for feito com garantia de títulos públicos, ele deve ser pago no prazo de 1 dia.

Depósito compulsório: O Banco Central do Brasil (BACEN) é quem determina quanto cada banco deve manter guardado. Esse dinheiro deve ficar depositado em uma conta que o banco tem no Banco Central, e é chamado de depósito compulsório. Este valor é calculado analisando todas as operações do banco no decorrer do dia.

Devido a este depósito compulsório, nosso sistema bancário é considerado fracionário, ou seja, os bancos só ficam com uma parte (fração) do dinheiro movimentado no dia.

Instituições participantes: Banco Central e instituições Financeiras

Sistema Especial de Liquidação e de Custódia – SELIC

O Sistema Especial de Liquidação e de Custódia (SELIC) é a uma das infraestruturas do mercado financeiro brasileiro. É no Selic que ficam custodiados os títulos emitidos pelo Tesouro Nacional.

O Sistema Especial de Liquidação e de Custódia (SELIC), do Banco Central do Brasil, é um sistema informatizado que se destina à custódia de títulos escriturais de emissão do Tesouro Nacional, bem como ao registro e à liquidação de operações com esses títulos. No SELIC, os títulos são transferidos para o comprador, em cada negociação, em tempo real. Nesse sistema a liquidação é realizada pelos valores brutos e em tempo real.

O sistema SELIC aparece dentro do mercado interbancário quando parte dos empréstimos realizados pelos bancos no mercado interbancário se dá utilizando títulos de dívida pública como garantia.

COMECE A SE PREPARAR PARA O CONCURSO DA POLÍCIA FEDERAL, CLIQUE AQUI!!

A taxa média dos empréstimos realizados no SELIC é a chamada taxa SELIC.

Open market (mercado aberto):

O open market (mercado aberto) serve para que o Banco Central possa controlar a compra e venda de títulos públicos e a taxa Selic (taxa básica de juros) se mantenha de acordo com a meta definida pelo Banco Central. É aqui que se negocia os títulos públicos entre as instituições financeiras.

São participantes do SELIC, o Banco Central e os bancos comerciais, as corretoras ou distribuidoras de valores mobiliários, bancos de investimento, bancos múltiplos, caixas econômicas e demais instituições financeiras autorizadas.

Certificado de Depósito Interbancário (CDI)

Os Certificados de Depósitos Interbancários – CDI são títulos emitidos pelos bancos como forma de captação ou aplicação de recursos excedentes. Criado em meados da década de 1980, os CDIs são aplicações com prazos de 1 dia útil, com objetivo de melhorar a liquidez de uma determinada instituição financeira.

Frequentemente, quando os bancos precisam de dinheiro, mas não tem títulos públicos para oferecer como garantia, ele emite um título chamado de Certificado de Depósito Interbancário (CDI), onde especifica as características do empréstimo.

Esta compra e venda de CDI é feita para regular o sistema financeiro, pois para garantir uma estabilidade do sistema financeiro, o Banco Central determina que os bancos devem encerrar todos os dias com saldo positivo de caixa.

Então quando acontece de algum banco tiver mais resgates do que depósito (deficitário), ele para cobrir a diferença emite um CDI que é comprado por outro Banco que teve mais depósitos do que resgate (superavitário).

Quando ocorre este tipo de transação com CDI, o banco que empresta o dinheiro cobra juros com taxa próxima da taxa Selic, ou seja, normalmente é igual ou um pouco abaixo da Selic. Esta taxa entre os bancos é chamada de taxa DI (depósito interbancário);

Os bancos cobram menos juros entre eles do que a taxa Selic, porque eles recebem pela taxa Selic, mas pagam os seus clientes pela taxa DI, havendo um interesse deles de manter o DI mais baixo;

No próximo vídeo falarei sobre Mercado bancário: Operações de tesouraria, varejo bancário e recuperação de crédito.

AVANÇAR para Mercado bancário: Operações de tesouraria, varejo bancário e recuperação de crédito.